연준의 기준금리 75bp 인상을 하면서 2개월 연속 자이언트스텝을 진행했습니다.

물가 상승률을 억제하기 위한 기준금리 목표치를 75bp를 인상했는데

예상대로의 FOMC 회의결과가 나오면서 미국 증시 불확실성이 어느정도 해소로 인하여

미국 증시가 전체적으로 급등했습니다.

S&P 500지수는 4000점을 다시 돌파했고, 나스닥종합지수는 12000점을 돌파했습니다.

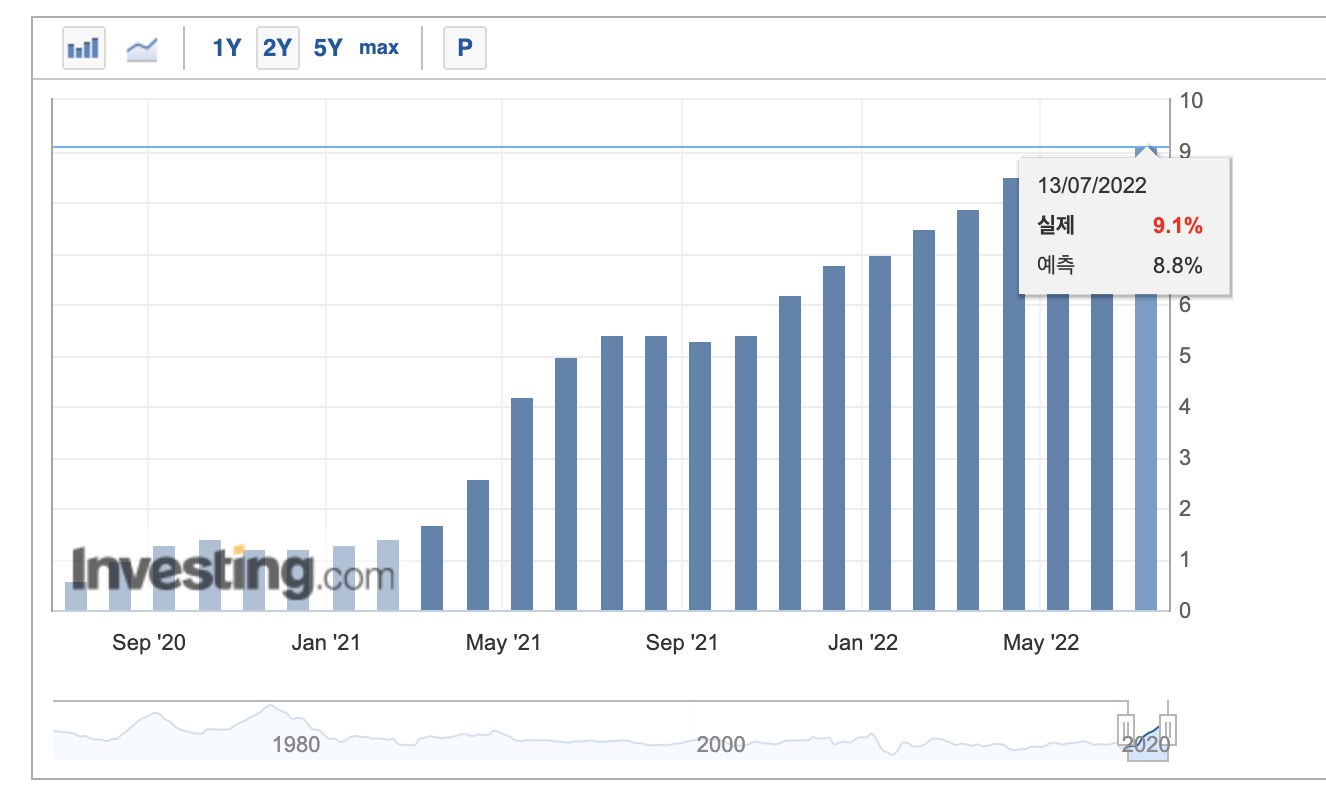

지난 6월 소비자물가지수인 CPI가 지난해 대비 9.1%가 오르면서

5월 상승률인 8.6%를 웃돌면서 연준은 100bp 상승을 진행에 대해 가능성을 보여줬지만

75bp 상승 만장일치로 진행하면서 증시가 반등한 것으로 보입니다.

파월은 "어떤 시점에서는 금리인상의 속도를 늦추는 것이 좋다"라고 언급을 하면서

기존과는 좀 다른 자세로 긴축정책을 하려는 방향으로 해석되어집니다.

금리인상의 포인트가 조금 씩 낮추면서 금리인상을 할 것이 아닌가라는 생각이 드는 문장이었습니다.

파월은 미국의 성장속도가 느려지긴 하지만 아직까지 노동시장이 좋기때문에

미국은 현재 경기침체라고 생각하지 않는다고 말을했습니다.

FOMC의 불확실성 해소와 기술주 기업들의 실적 또한 투자자들을 안심하게 했습니다.

마이크로소프트와 알파벳의 2분기 매출과 당기순이익은 시장의 예상치보다 적었지만

마이크로소프트 경우 클라우스 부문에서 엄청난 성장률을 기록했고,

알파벳은 검색엔진 사업부문에서 높은 성장률을 기록하면서

미국 기술주의 시장을 주도했습니다.

이제 7월28일에 발표되는 애플의 실적이 미국시장의 주가 상승 랠리를 이어갈 수 있을지 결정될 것 같습니다.

이제 8월의 공백기간을 거쳐 9월에 FOMC가 있을 예정으로

시장의 흐름이 9월까지 잘 이어나갈 수 있을지 기대가 됩니다.

미국 현지시간 27일에 미국 상원이 반도체 지원 법안을 통과시켰습니다.

절차적 투표가 통과된 시점에서 어느정도 기정사실화 되었던 내용이었지만

그래도 통과가 되면서 필라델피아 반도체지수가 4.75% 급등했습니다.

법안의 주요 내용은 반도체 보조금 520억 달러 지원 및 반도체 세제 혜택 240억 달러입니다.

반도체 설비 건설과 확장을 위한 390억 달러 지원하며

반도체 연구 및 인력 개발 110억 달러 그리고

무기를 비롯한 반도체 응용화에 추가로 20억 달러가 지원이되면서

총 520억 달러를 지원해줍니다.

이 법안을 통과시키는데 3년이라는 시간이 걸렸습니다.

이 법안 통과로 인하여 중국의 반도체 사업에는 적신호가 진행될 것 이고

미국에서는 인텔이 가장 수혜가 좋은 기업이 아닐까 생각이 듭니다.

신재생에너지 지원법도 조만간 통과될 가능성이 보이고있습니다.

'경제' 카테고리의 다른 글

| Polygon(MATIC)에게 무슨일 벌어지는가? (0) | 2022.08.01 |

|---|---|

| 애플 실적발표와 아마존의 실적발표 그리고 메타... (0) | 2022.07.29 |

| 월마트 실적 부진과 구글(알파벳) 및 MS 실적발표 (0) | 2022.07.27 |

| 테슬라 및 넷플릭스 2분기 실적과 반도체 지원법 (0) | 2022.07.21 |

| 코로나19의 재확산 - 켄타우로스 변이 와 BA.5 (0) | 2022.07.20 |